Modifications au traitement fiscal des gains en capital

Le taux d’inclusion de l’impôt sur les gains en capital augmentera pour la première fois en 34 ans, une mesure qui affectera les sociétés et les particuliers détenteurs de comptes imposables.

Le 16 avril dernier, la ministre des Finances, Chrystia Freeland, a présenté le nouveau budget fédéral pour l’année 2024. Dans l’objectif d’atténuer le déficit, elle a notamment annoncé des mesures affectant l’imposition du gain en capital qui prendraient effet le 25 juin prochain.

Tout d'abord, qu'est-ce qu'un gain en capital?

Un gain en capital est la différence entre le coût d’acquisition d’un bien et son prix de vente. Il devient imposable seulement quand il est réalisé : c’est-à-dire lorsque le bien a été vendu.

Les gains non réalisés représentent quant à eux l’appréciation de valeur de vos investissements qui n’ont pas été vendus.

Quel est le changement proposé?

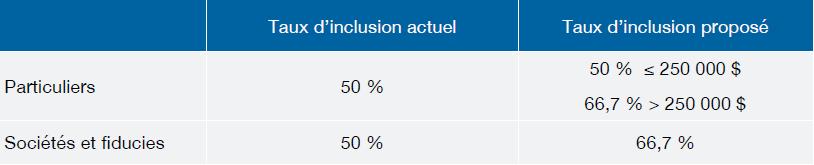

Depuis l’an 2000, le taux d’inclusion - soit la portion du gain en capital qui est imposable - est de 50 %. Plus simplement, 50 % du gain réalisé est imposable à votre taux marginal, tandis que la différence (l’autre 50 %) n’est pas imposable.

La proposition faite dans le budget 2024 prévoit d’augmenter le taux d’inclusion à 66,7 % pour l’ensemble des gains des sociétés et des fiducies, tandis que pour les particuliers, il demeura à 50 % sur les premiers 250 000 $ de gains réalisés dans une année fiscale et s’élèvera à 66,7 % pour les gains excédant 250 000 $.

Qu'est-ce que cela implique pour vous?

Il est à noter qu’au moment d’écrire ces lignes, les changements décrits précédemment n’ont pas encore été adoptés, bien que la grande majorité des experts croit qu’ils le seront. Aussi, les taux d’inclusion ont varié dans le passé, ils pourraient donc varier encore dans le futur.

Comme l’imposition des gains en capitaux pourrait être plus élevée à partir du 25 juin 2024, nous vous recommandons d’analyser RAPIDEMENT votre situation afin de déterminer, s’il y a lieu, pour vous, de réaliser des gains avant cette date. Dans ce contexte, voici les éléments qui pourraient justifier de réaliser des gains dans vos comptes d’investissement avant l’été.

Pour vos comptes de société ou de fiducie :

Vos comptes affichent des gains non réalisés ;

Vous prévoyez faire des retraits de ces comptes de placement à court/moyen terme ;

Vous souhaitez vous verser un dividende de votre compte de dividende en capital (CDC).

Pour vos comptes personnels :

Vos comptes affichent des gains non réalisés substantiels et votre état de santé ou d’autres considérations vous portent à croire que votre horizon de placement est relativement court.

RÉSUMÉ DES MODIFICATIONS PROPOSÉES DU TAUX D'INCLUSION

Que devez-vous faire?

Si vous êtes détenteurs de comptes qui seront touchés par les nouvelles mesures fiscales, n’hésitez pas à nous contacter. Nous serons heureux de discuter avec vous des impacts de ces changements, et de travailler avec vos conseillers fiscaux pour mettre en œuvre la stratégie appropriée pour votre situation.

Auteur(s)