Ai-je (aurai-je) assez d’épargne pour prendre ma retraite?

Les régimes de retraite à prestation déterminée par lesquels les employeurs s’engageaient à verser une rente de retraite à leurs employés retraités jusqu’à la fin de leurs jours sont de moins en moins fréquents. Du fait, il y a une proportion grandissante d’investisseurs qui doivent par eux-mêmes financer leur retraite.

Le processus peut sembler complexe, être anxiogène et soulever de nombreuses questions :

- Combien dois-je épargner ?

- Comment devrais-je investir ?

- Quand serai-je en mesure de prendre ma retraite ?

- En aurais-je assez ?

Ce trimestre, nous tentons de démystifier les aspects financiers de la retraite, d’expliquer les variables à votre disposition pour atteindre vos objectifs financiers liés à la retraite et de mettre en lumière l'importance d’avoir un plan qui aligne bien vos moyens et vos ambitions.

Le cheminement usuel

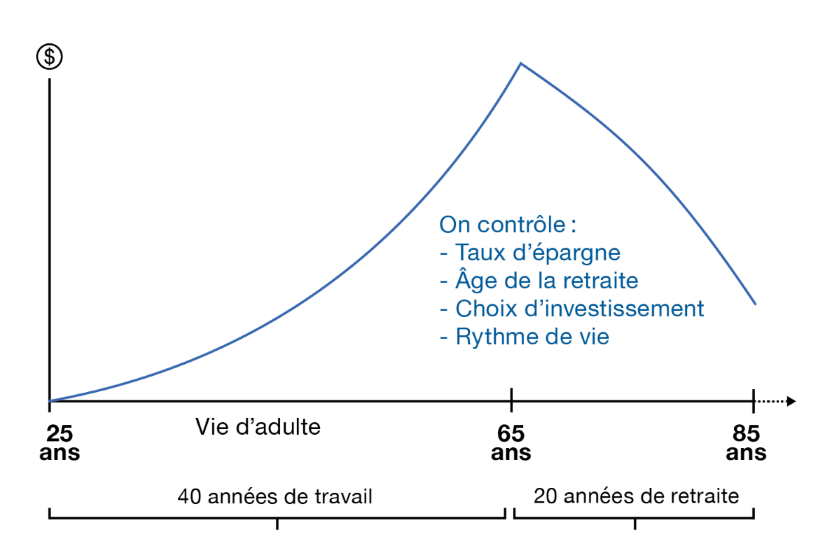

Typiquement, nous travaillons pendant environ les deux tiers de notre vie adulte afin de financer notre retraite pour le tiers restant. Durant le premier segment, la phase d’accumulation, nous devons épargner suffisamment et faire travailler notre épargne adéquatement afin qu’elle puisse fructifier et financer notre rythme de vie lors du second segment, la phase de décaissement, au cours de laquelle nous ne travaillerons plus.

L'objectif

L’objectif énonce ce que nous cherchons à accomplir financièrement. Il s’articule autour de l’âge prévu à la etraite, du rythme de vie souhaité, du patrimoine que nous désirons léguer aux prochaines générations et de nos objectifs philanthropiques.

Le plan

anxiété liée à la retraite, il est capital d’avoir un plan d’épargne-retraite qui fonctionne avec des hypothèses pessimistes.

Pour nos clients, nous sommes en mesure d’effectuer une projection de flux de trésorerie simple qui vous permettra de réconcilier vos moyens et vos ambitions. Dans des cas plus complexes, nous les aiguillerons vers des services de planification financière.

Les variations du plan

Le taux d'épargne

Combien on met de côté pour la retraite chaque année pendant la phase d’accumulation afin de financer l’objectif. Un taux d’épargne élevé permet à la fois d’avoir un patrimoine de retraite plus élevé, en plus de contenir le rythme de vie (le niveau de dépenses) - deux facteurs favorisant le succès financier d’un plan de retraite.

Le nombre d’années d’épargne

Plus on travaille longtemps, plus on épargne et moins on a d’années de retraite à financer. Il est aussi à noter que grâce à la croissance exponentielle des rendements composés, plus on épargne jeune, plus notre épargne et les rendements générés auront le temps de travailler pour nous. Un des risques intéressants à modéliser est celui d’une retraite forcée ou prématurée.

Le nombre d’années de retraite (la longévité)

On ne connaît pas avec certitude le nombre d’années de retraite que nous aurons à financer. Ainsi, le plus grand risque pour un plan de retraite est le risque de longévité, soit de vivre plus longtemps que son portefeuille. Pour mitiger ce risque, on doit donc prévoir une période de décaissement beaucoup plus longue que l’espérance de vie.

Le rythme de vie à la retraite

Pour la majorité des gens, cette donnée est difficile à déterminer avant d’être retraité. On doit tout de même tenter de réfléchir à ce que nous comptons faire à la retraite afin de déterminer combien ça va coûter.

Cette variable doit tenir compte d’une hypothèse d’inflation. Le rythme de vie a aussi tendance à ne pas être linéaire puisque souvent la première décennie de retraite est significativement plus active que les suivantes.

Le taux de rendement sur les placements

À long terme, les actions procurent de meilleurs rendements que les titres à revenu fixe qui ont, cependant,

l’avantage d’offrir des rendements plus stables (moins volatiles). La proportion en actions et en obligations aura un impact à la fois sur la vigueur des rendements et leur volatilité. Dans l’élaboration de projections, le conservatisme et la prudence sont de mise puisque sur une longue période, une mince variation d’hypothèse de rendements espérés a beaucoup d’impact sur les résultats. L’institut québécois de planification financière (IQPF) publie chaque année ses normes d’hypothèses de projection.

Les entrées de fonds ou les décaissements uniques

Il est important de planifier les montants à recevoir par exemple, un héritage, une vente d’une entreprise, une vente d’immeuble, etc., et c’est le cas aussi pour les décaissements significatifs tels, l’achat d’actifs, les dons, etc.

Autres revenus

La pension de retraite du Régime de pensions du Canada (RPC), la rente de retraite du Régime de rentes du Québec (RRQ) et vos autres revenus contribuent aussi à financer votre rythme de vie à la retraite.

Comment s’y prendre

Tout ceci peut paraître fastidieux, cependant avec des moyens simples et un minimum de temps, vous pouvez parvenir à avoir une meilleure vision de vos moyens et de vos ambitions. Des outils sont entre autres disponibles sur les sites gouvernementaux, notamment celui de Retraite Québec.

Chez Allard, Allard & Associés, nous aidons nos clients à établir et à ajuster leur plan de retraite et nous avons des outils qui permettent de modéliser et de visualiser où vous en êtes dans l’atteinte de vos objectifs. Communiquez et découvrez comment nous pouvons vous aider.

Auteur(s)