Quand on regarde les marchés, on se désole, quand on compare nos portefeuilles, on se console

Les marchés

2022 aura été une année difficile financièrement à plusieurs égards. Tout d’abord, le coût de la vie a grimpé en flèche alors que l’inflation a été de l’ordre de 7 % en Amérique du Nord et de plus de 10 % en Europe, ce qui a eu pour effet de diminuer d’autant notre pouvoir d’achat.

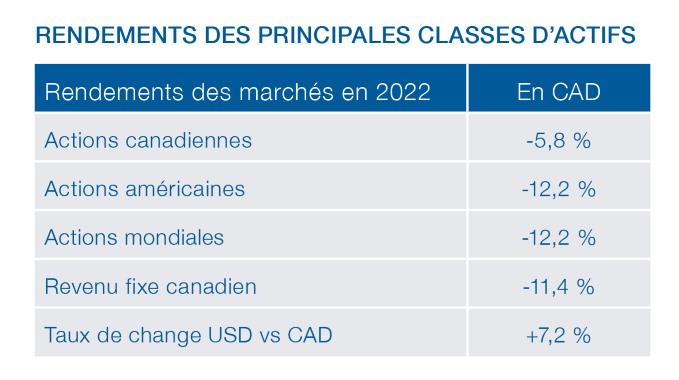

En parallèle, en 2022, un portefeuille équilibré typique pour un investisseur canadien reculait d’environ 10 %, le pire recul annuel de valeur depuis 2008. Par surcroit, c’était la première fois depuis 1974 que les titres boursiers et obligataires fléchissaient tous les deux au cours d’une même année civile.

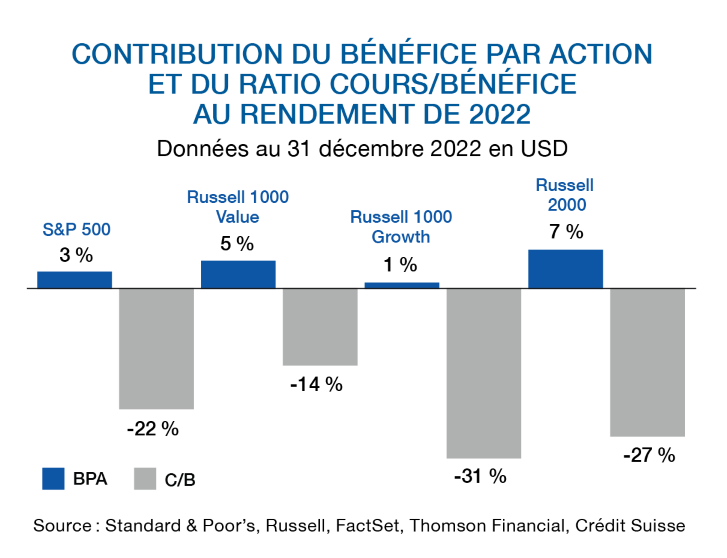

Pourtant, malgré les rendements boursiers décevants (voir tableau ci-dessus), globalement les entreprises cotées en bourse ont obtenu des résultats financiers respectables au cours de l’année - parvenant à accroître leur bénéfice par action d’environ 3 %. En résumé, l’histoire de 2022 en est une de contraction des multiples d’évaluation (ratio cours/bénéfice) résultant les craintes des investisseurs quant à l’inflation, aux taux d’intérêt et à l’ampleur d’une éventuelle récession. Dans le graphique ci-contre, on remarque également une con-traction des multiples plus marquée pour les titres « croissance » (-31 % pour l’indice Russell 1000 Growth) que pour les titres « valeur » (-14 % pour l’indice Russell 1000 Value), principalement du fait d’une réévaluation à la baisse de la croissance future des titres technologiques.

Nos portefeuilles

Les investisseurs canadiens s’en sont mieux sortis que presque tous les investisseurs ailleurs sur la planète en 2022. Dans un premier temps, notre marché boursier a bénéficié de sa forte exposition aux ressources naturelles, alors que la Russie, également très exposée à ces secteurs, a été distraite et boycottée. De plus, nos placements étrangers ont profité du renforcement de 7,2 % du billet vert par rapport au dollar canadien, atténuant ainsi le recul des placements étrangers.

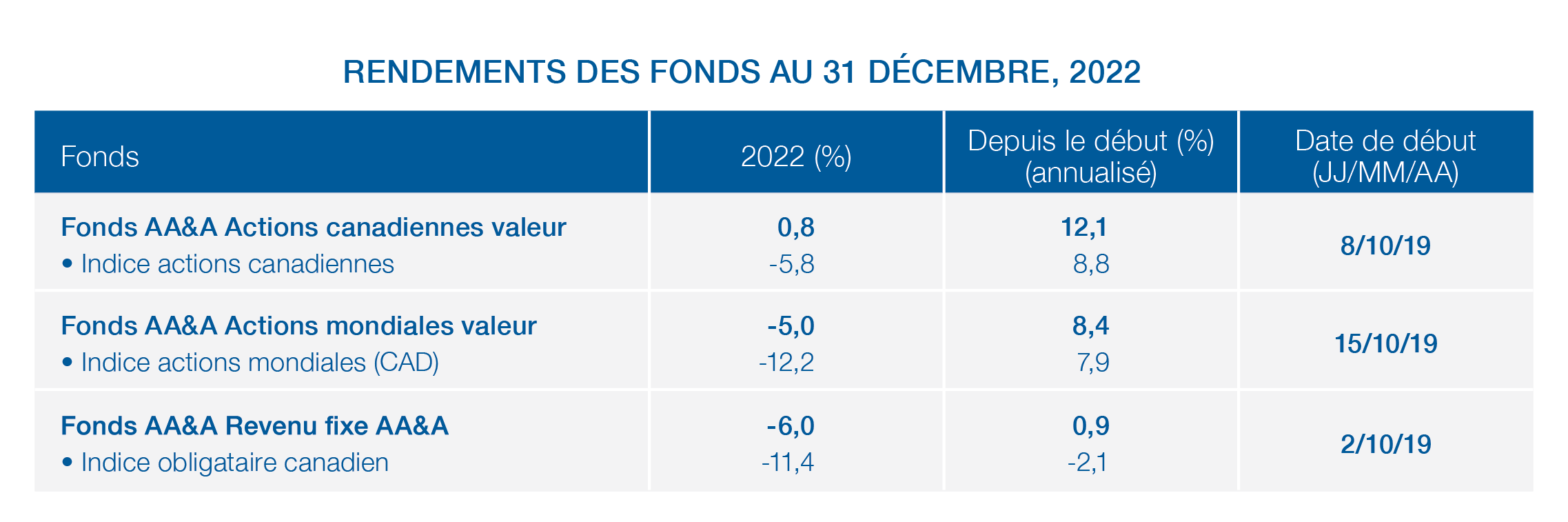

De plus, chez Allard, Allard & Associés, notre objectif est de mieux performer que les marchés sur des cycles complets et notre historique de rendements témoigne de notre réussite. Notre composite en actions canadiennes a notamment battu l’indice de marché de 3,8 % par année en moyenne (11,9 % vs 8,1 %) depuis 1995. C’est d’ailleurs principalement lors des marchés plus difficiles que nous nous sommes démarqués, évitant historiquement en moyenne 25 % des baisses. Comme vous, nous préférons quand les rendements sont fortement positifs, comme ce fut le cas en 2021 tandis que nos stratégies d’actions obtenaient des rendements de l’ordre de 20 %. En 2022, notre approche a continué à se démarquer en période d’adversité alors que l’ensemble de nos stratégies a obtenu un rendement supérieur à leur indice de référence (voir tableau de rendement des Fonds AA&A ci-dessous).

Perspectives

L’année 2023 devrait donner lieu à un ralentissement de l’inflation et à une transition vers une période d’inflation ascension en première partie d’année, pourraient commencer à fléchir par la suite. Dans ce contexte, on peut s’imaginer que les rendements obligataires seront bien meilleurs en 2023 qu’ils ne l’ont été l'année dernière.

Pour les actions, plusieurs scénarios sont envisageables sur une aussi courte période. La seule certitude est que tant que le capitalisme prévaudra, les entreprises continueront de déployer leurs efforts pour répondre aux besoins de façon profitable et les profits ainsi générés attireront des capitaux d’investisseurs voulant s’enrichir. Malgré les aléas des marchés boursiers, nous demeurons convaincus du potentiel d’enrichissement à long terme pour les investisseurs d’être propriétaires d’actions d’entreprises profitables, aux robustes bilans et payées à juste prix.

Saviez-vous que?

Pour inclure une cotisation REER à votre déclaration de revenus de 2022, elle doit avoir été effectuée au plus tard le 1er mars 2023. La cotisation REER maximale est de 18 % de votre revenu gagné, jusqu’à concurrence de 29 210 $ pour 2022 et de 30 780 $ pour 2023.

En ce qui a trait à votre CELI, en 2023, le plafond de cotisation a été majoré à 6 500 $. Ainsi, le total des droits de cotisation au CELI depuis sa création s’élève maintenant à 88 000 $, si vous aviez au moins 18 ans en 2009 et que vous êtes demeuré résident canadien depuis.

Le gouvernement fédéral a annoncé dans son budget 2022 la création d’un nouveau régime enregistré, le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP), qui sera lancé en 2023. Ce compte permettra aux futurs acheteurs d’épargner jusqu’à 8000 $ par année pour un plafond à vie de 40 000 $. À l'instar du REER, les cotisations seront déductibles d'impôt et les retraits pour l'achat d'une première habitation, incluant les revenus de placement, seront non imposables, comme pour le CELI. Ce compte n’est pas encore disponible, mais le deviendra en cours d’année. Nous vous tiendrons au courant des développements.

Auteur(s)