2020 : Le marché en contexte

Tant aux États-Unis qu’au Canada, la grande majorité des titres boursiers ont connu un fort recul à date en 2020 alors que seules quelques exceptions ont mieux fait. Le confinement imposé par les autorités gouvernementales a eu pour effet de mettre l’économie sur pause et de favoriser certaines industries, notamment celles liées au commerce électronique et au télétravail, au détriment des autres. Bien que la COVID-19 aura pour effet d’altérer les comportements, nous sommes d’avis que l’ampleur des variations boursières laisse présager que les investisseurs extrapolent que la situation actuelle perdurera ad vitam aeternam. Ceci est flagrant par la surreprésentation de titres de technologies et de métaux précieux parmi les titres ayant eu la plus grande contribution positive tant chez nous qu’au sud de la frontière.

À cet effet, aux États-Unis, pour les 6 premiers mois de l’année, les FAANG et Microsoft ont progressé de plus de 30 % tandis qu’au Canada, les technologies de l’information (62,5%), les matières premières (15,5 %) et la consommation de base (1,4 %) étaient les trois seuls secteurs dont les rendements étaient positifs.

La bonne tenue des titres de technologie : est-ce différent cette fois ?

À plus long terme, au cours des trois (3) dernières années, le marché américain a obtenu un rendement, a priori fort intéressant, de 10,7 % par année. Toutefois, en creusant davantage, on remarque qu’une très faible proportion des entreprises explique une énorme proportion des rendements. En effet, les FAANG et Microsoft, soit 1,2 % des compagnies du S&P 500 ont été responsables de 46 % du rendement du marché américain des trois dernières années. Au Canada Shopify, à elle seule, explique plus de la moitié du rendement du S&P/TSX sur la même période.

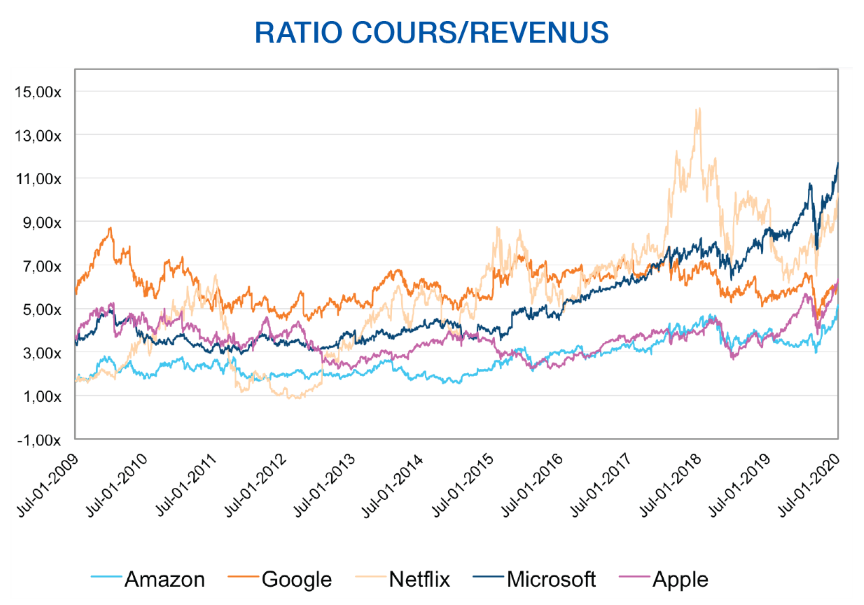

Ces compagnies ont connu une belle croissance, mais il peut être utile de se rappeler que même si les sociétés de croissance émergentes perturbatrices bénéficient souvent de taux de croissance remarquablement élevés lorsqu’elles s’établissent et dominent le marché, leur croissance ralentit inévitablement lorsqu’elles saturent leurs industries respectives. Ce fut le cas pour les actions Nifty Fifty des années 1970, ce fut le cas pour les actions fétiches de la bulle technologique, et tout indique que le même phénomène est déjà bien engagé pour les titres de croissance contemporains.

Plus concrètement, on peut se questionner sur deux des principaux vecteurs de croissance de ces titres soient: le déplacement de budget publicitaire des médias traditionnels vers le web et le déplacement du stockage de données des serveurs d’entreprises vers l’infonuagique («cloud»). Dans le premier cas, les budgets publicitaires stagnent, on peut donc s’imaginer que cette tendance favorisant le web ne peut qu’atteindre une maturité et s’estomper. Pour ce qui est du cloud, une fois la transition des données vers le cloud terminée, la croissance devrait être nettement plus modeste.

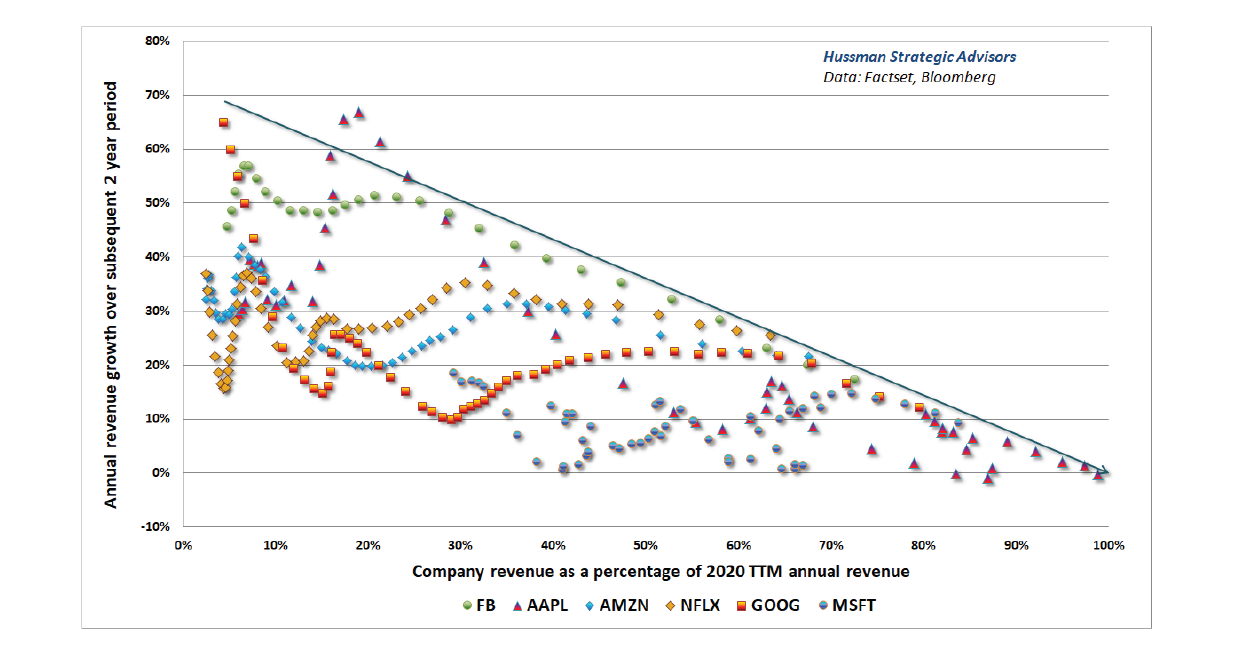

Le graphique ci-dessous montre la croissance des revenus sur deux ans des FAANG et de Microsoft. Chaque point représente un trimestre fiscal. L’axe horizontal indique les revenus trimestriels des entreprises en proportion de leurs revenus actuels.

Vous remarquerez que les taux de croissance de revenus étaient significativement plus vigoureux quand ces entreprises étaient beaucoup plus petites et que leur croissance s’atténue considérablement à mesure que leur taille augmente. Et pourtant, le prix payé pour ces entreprises suit une tendance haussière laissant croire que le marché extrapole que la croissance passée va se poursuivre indéfiniment.

Une perspective historique

Allard, Allard & Associés a eu 25 ans le 1er juillet 2020. Au cours de ses 25 années d’histoire et de performances plus qu’enviables, ce n’est arrivé que deux fois que son approche basée sur le gros bon sens qui consiste à acheter à bon prix des entreprises profitables qui génèrent de solides flux de trésorerie et qui sont solides financièrement ait eu des performances relatives si difficiles. Certains diront que l’histoire ne se répète pas, pourtant les marchés nous font vivre d’étranges sensations de déjà-vu, alors qu’à l’instar de la bulle technologique du tournant du millénaire, les titres de technologie se transigent comme si leur croissance était éternelle, un d’entre eux surpasse la Banque Royale comme plus grande compagnie canadienne et Warren Buffett se fait accuser d’avoir perdu la main...

Auteur(s)