2020 : L'investissement boursier – retour à la base

En cette période d'incertitude, nous répondons à quelques questions simples afin de remettre les choses en perspective. Ce faisant, nous avons cru bon de réitérer les principes qui sous-tendent l'investissement boursier et vous partager quelques statistiques pertinentes.

Le marché boursier, comment ça fonctionne ?

Tout d’abord, les entreprises cotées en bourses appartiennent aux détenteurs d’actions proportionnellement au nombre d’actions détenues. Le concept derrière le fonctionnement du marché boursier est assez simple. Agissant un peu comme une maison de vente aux enchères, la bourse permet aux acheteurs et aux vendeurs de négocier les prix et de s’échanger des titres boursiers.

Ultimement, la valeur des entreprises dépend de données fondamentales quantifiables tels que le bilan, les résultats financiers, la génération de flux de trésorerie et des projections relatives à celles-ci. Toutefois, à court terme, le marché boursier accorde à chaque instant une valeur aux sociétés. Ainsi, le prix des actions à court terme peut diverger de leur valeur car il est tributaire de l’offre et de la demande.

Qu'est-ce qu'un marché baissier ("Bear Market") ?

Par convention, on définit un marché baissier comme un recul du marché de plus de 20 %. Depuis la deuxième guerre mondiale, il y en a eu 14 pour l’indice S&P 500 de la bourse américaine. En moyenne, les marchés baissiers ont eu lieu à tous les 5 ans, affichant un recul de l’ordre de 33 % et s’échelonnant sur une période de 15 mois. Tel que mentionné précédemment, la valeur des entreprises peut différer du prix reflété par leur cours boursier. Les investisseurs sont avant tout des êtres humains et c’est la nature humaine d’extrapoler les événements récents pour se faire une opinion du futur.

C’est ce qui explique que, lors de marchés baissiers, l’optimisme cède le pas à la peur, et le nombre de vendeurs vient à excéder grandement le nombre d’acheteurs... en conséquence, à l’encan, les prix baissent. Historiquement, l’équilibre entre le nombre d’acheteurs et le nombre de vendeurs s’est toujours rétabli et les marchés ont éventuellement surpassé leur valeur d’avant le marché baissier. D’ailleurs, les 12 mois qui suivent le creux d’un marché baissier ont typiquement offert de forts rendements boursiers alors que le rebond moyen s’élève à 47 %. Une grande partie de ce gain a typiquement lieu au cours du premier mois du rebond.

Peut-on tout perdre ?

En présumant que le capitalisme continue de prévaloir comme système économique et politique et qu’il n’y a pas de nationalisation généralisée des compagnies, les entreprises qui répondent à des besoins en fournissant des biens et des services continueront à générer des profits. Les profits ainsi générés continueront à attirer les investisseurs et leur capital. Dans ces conditions, les marchés boursiers ne peuvent pas voir leur valeur s’évaporer complètement.

Ceci ne veut pas dire que toutes les entreprises sur les marchés boursiers se remettent des périodes plus difficiles. Certaines ne sont pas assez solide financièrement et sont poussées à la faillite par leurs créanciers, d’où l’importance d’investir dans des sociétés affichant de solides bilans leur offrant la marge de manœuvre pour émerger des périodes d’adversité.

Pourquoi devrait-on garder le cap et maintenir nos investissements lors des reculs de marchés ?

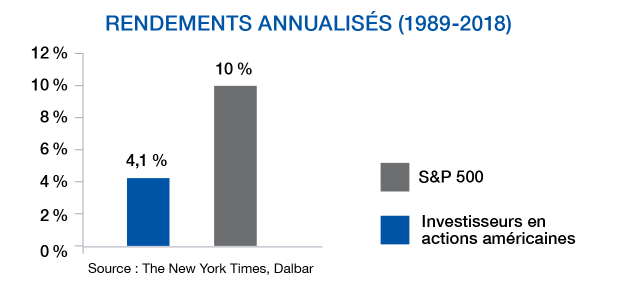

De 1900 à 2019, le marché boursier américain a offert des rendements annuels composés moyens de 9,6 %. Comme l’inflation a été en moyenne de l’ordre de 3 % par année, le rendement réel (au-delà de l’inflation) moyen des actions s’est élevé à 6,6 %. Pendant la même période, le rendement réel sur les obligations a été de l’ordre de 2 %. On peut donc conclure que malgré de nombreux épisodes de marchés baissiers éprouvants, comme la grande dépression de 1929 et la crise financière de 2008, les titres boursiers offrent à long terme des rendements intéressants. Synchroniser les entrées et les sorties du marché (“market timing”) n’est pas une stratégie qui fonctionne. Les investisseurs laissent souvent leurs émotions dicter leurs décisions, ils ont tendance à vendre en panique après une baisse du marché et, inversement, à se précipiter pour acheter dans un élan d'enthousiasme suite à une hausse. La firme Dalbar qui effectue des analyses du comportement des investisseurs depuis 1994 a quantifié l’impact de cette stratégie sur les portefeuilles des investisseurs. Selon son analyse en date du 31 décembre 2018, sur une période de 30 ans, en moyenne, les investisseurs en actions américaines avaient obtenu des rendements de 4,1 % par année comparativement à 10 % pour le S&P 500. Elle conclut que plus de la moitié de l’écart de performance est explicable par des tentatives infructueuses d’anticipation des marchés (“market timing”).

«L'analyse des entrées et sorties de fonds des investisseurs par rapport à la performance du marché supporte l'argument selon lequel les investisseurs ne parviennent pas à synchroniser le marché. Les reprises du marché coïncident rarement avec les entrées de fonds dans ce marché, tandis que les replis du marché ne coïncident pas avec les sorties de fonds.» — Étude des investisseurs Dalba

Alors pourquoi investir en actions ?

Un dollar investi en actions américaines en 1900 jusqu’à la fin de 2019 a multiplié le pouvoir d’achat par un facteur de 1937 alors qu’un dollar investi en obligation a multiplié le pouvoir d’achat par un facteur de 11. À long terme, il est indéniable qu’être propriétaire d’entreprises par l’entremise d’une détention de titres boursiers permet aux investisseurs de faire croître leur patrimoine. Le prix à payer pour bénéficier de cette croissance du patrimoine est d’accepter la volatilité des marchés, plus spécifiquement les marchés baissiers.

«Au 20e siècle, les États-Unis ont connu deux guerres mondiales, des conflits militaires coûteux, la grande dépression, une dizaine de récessions et de paniques financières, des crises pétrolières, des épidémies, et la disgrâce présidentielle. Et l’indice Dow Jones est passé de 66 à 11 497 points.» — Warren Buffet

Bien entendu, les marchés baissiers sont parfois violents et se produisent dans un laps de temps souvent très court mais heureusement ils sont temporaires et les prix des actions finissent ultimement par sortir de leur torpeur. Afin d’éviter de rendre les pertes liées à ces reculs permanentes, il faut être patient et éviter de vendre nos actions quand leur prix est en deçà de leur valeur.

Depuis 1995, Allard, Allard & Associés gère des portefeuilles de placement au bénéfice d’investisseurs d’ici. Notre clientèle variée est composée de clients privés, de fondations et de régimes de retraite. Nos actifs sous gestion totalisent aujourd’hui plus de 750M$.

Auteur(s)