Le style valeur est-il toujours pertinent ?

Définition des styles de gestion

Les titres de styles valeur et croissance sont typiquement définis en fonction de leurs multiples d’évaluation (Cours/bénéfices, Cours/valeur comptable, Cours/flux de trésorerie, etc.). Les titres valeur sont ceux dont les multiples (prix) sont plus faibles alors qu’à l’inverse, les titres croissance ont des prix plus élevés. Toutes choses étant égales, on comprend qu’un investisseur rationnel sera prêt à payer plus cher pour une entreprise présentant de meilleures perspectives de croissance des bénéfices. Conséquemment, les titres ayant des multiples d’évaluation plus faibles sont typiquement ceux pour lesquels les attentes de croissance sont plus modestes.

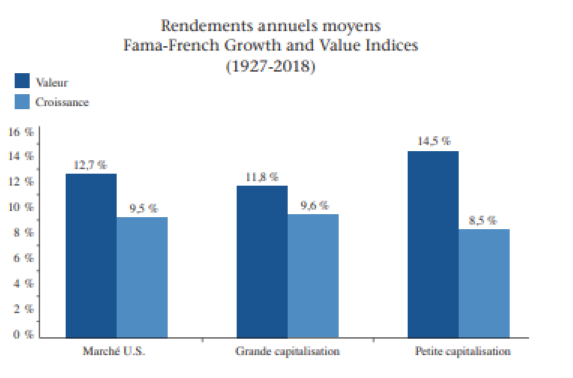

Rendements historiques des approches

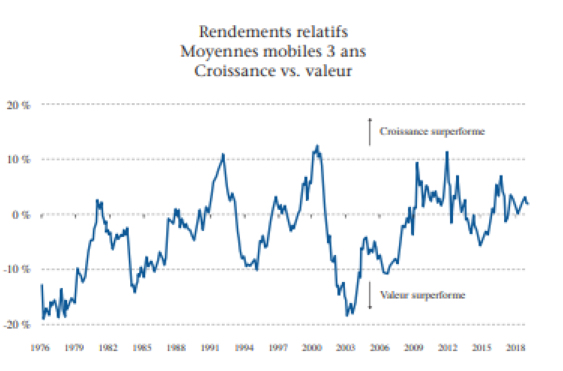

Pour la performance à très long terme, on se heurte à des données limitées puisque les indices de style sont relativement jeunes. Heureusement, les professeurs Eugene Fama et Ken French ont reconstruit des portefeuilles de style remontant aux années 1920 en divisant le marché selon les cours/valeur comptable. Ils l’ont notamment fait pour les actions américaines dans l’ensemble et par la taille de la capitalisation boursière. On remarque que, depuis plus de 90 ans, le style valeur a mieux performé que le style croissance de 3,2 % par année et que pour les entreprises de plus petite capitalisation boursière, un écart de 6 % par année avantage le style valeur. Comme l’illustre l’historique des 40 dernières années, le style croissance a surperformé récemment, mais ce fut plus souvent le contraire. On peut facilement conclure que sur des périodes plus courtes, les deux styles ont chacun eu leurs moments forts.

L’effet valeur

On réfère à la surperformance des titres valeur dans le temps comme l’effet valeur : c’est une des anomalies de marché les plus connues dont notre approche a grandement bénéficié. Bien qu’il soit difficile d’expliquer ce phénomène, l’hypothèse la plus logique repose sur l’existence de biais comportementaux de la part des investisseurs face aux attentes de résultats futurs. L’être humain a tendance à extrapoler le passé récent dans le futur ce qui donne souvent lieu à des décisions irrationnelles.

En extrapolant ainsi, les investisseurs tendent à surestimer les bénéfices futurs des entreprises en forte croissance et à surestimer l’adversité qui attend les entreprises aux résultats décevants. Ainsi, une approche valeur permet d’éviter d’investir dans des entreprises dont le prix est injustement gonflé par des attentes trop optimistes pour plutôt déployer le capital dans des titres d’entreprises dont le cours a été plombé par un pessimisme excessif.

«La prédiction est un exercice très compliqué, spécialement quand elle concerne le futur.»

Nils Bohr – prix Nobel de physique 1922

Perspectives

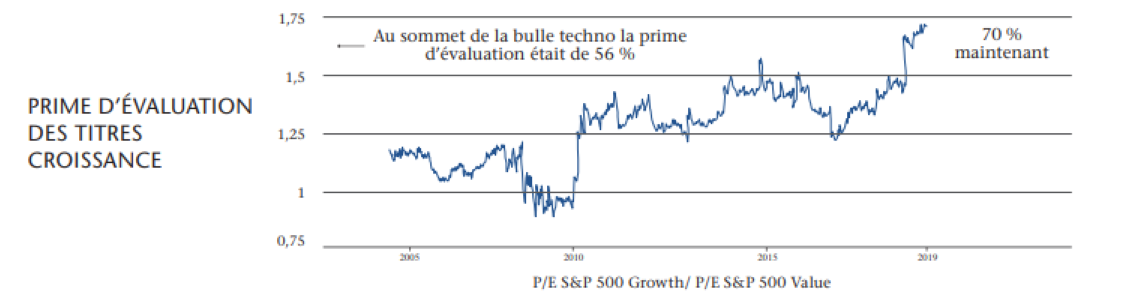

Historiquement, sur la base du ratio cours-bénéfices, la prime moyenne payée pour les titres croissance relativement aux titres valeur a été de l’ordre de 25 %. Au paroxysme de la bulle technologique du tournant du millénaire, elle s’élevait à 56 %. Au cours de la dernière année, l’accélération de l’engouement pour les titres croissance a fait bondir la prime d’évaluation des titres croissance à des niveaux inégalés (70 %). Ce fort bond de la prime a propulsé le rendement des titres de croissance et, du fait, a contribué à faire mal paraître les stratégies de style valeur au cours de la dernière année relativement aux indices de marché..

Pour la suite, comme rien ne laisse entrevoir des améliorations importantes quant à la justesse des prévisions des investisseurs, nous pouvons présumer que les erreurs comportementales vont persister et que la prime payée pour les titres de croissance se normalisera. Il en résultera un retour du balancier et une surperformance du style valeur.

Depuis sa fondation il y a près de 25 ans, notre firme a toujours maintenu la même philosophie d’investissement de style valeur et, ce faisant, a obtenu des rendements qui se comparent très favorablement aux indices de marchés. Notre philosophie consiste à investir de façon rigoureuse et disciplinée dans des titres se transigeant à des multi-ples d’évaluation attrayants d’entreprises profitables, solides financièrement et aux flux de trésorerie vigoureux.

Auteur(s)