Revue du marché – Troisième trimestre 2021

Au 3e trimestre, nous avons constaté un changement dans le déroulement de la reprise, l’optimisme des investisseurs motivé par des données économiques robustes et la forte rentabilité des entreprises a été confronté à une inflation élevée découlant des perturbations de la chaîne d’approvisionnement, des prix élevés des matériaux et à l’augmentation des cas de COVID.

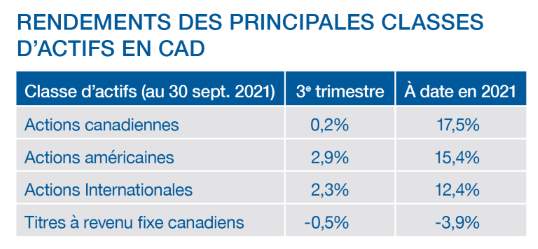

Bien que la pandémie reste à l’avant plan des préoccupations des investisseurs, les marchés ont été quelque peu rassurés par le fait que les hospitalisations n’ont pas augmenté au même rythme que le nombre de cas. Sur les marchés, les investisseurs, en continuant de privilégier les actifs plus risqués, poussent les marchés à la hausse. Au cours du trimestre, les rendements courants obligataires ont augmenté et, par conséquent, la valeur des obligations a légèrement diminué. Les investisseurs obligataires ont fait preuve d’une certaine nervosité et, après la réunion de septembre de la Réserve Fédérale américaine (FED), ils ont commencé à intégrer la réduction progres-sive des rachats obligataires de la FED dans leurs perspectives, poussant les rendements courants en hausse de 0,20% à 1,65%, sur l’obligation de 10 ans, un niveau observé pour la dernière fois avant la pandémie.

La pandémie a mis en évidence la fragilité des chaînes d’approvisionnement mondiales s’étendant sur plusieurs continents. Le rebond rapide des économies, associé à une forte demande, a pris beaucoup de fabricants au dépourvu, juste après qu’ils aient réduits leur production en raison de la pandémie. Des exemples de ce phéno-mène: la pénurie de semi-conducteurs et, dans le secteur de la construction, la flambée des matériaux - notamment le prix du bois d’œuvre.

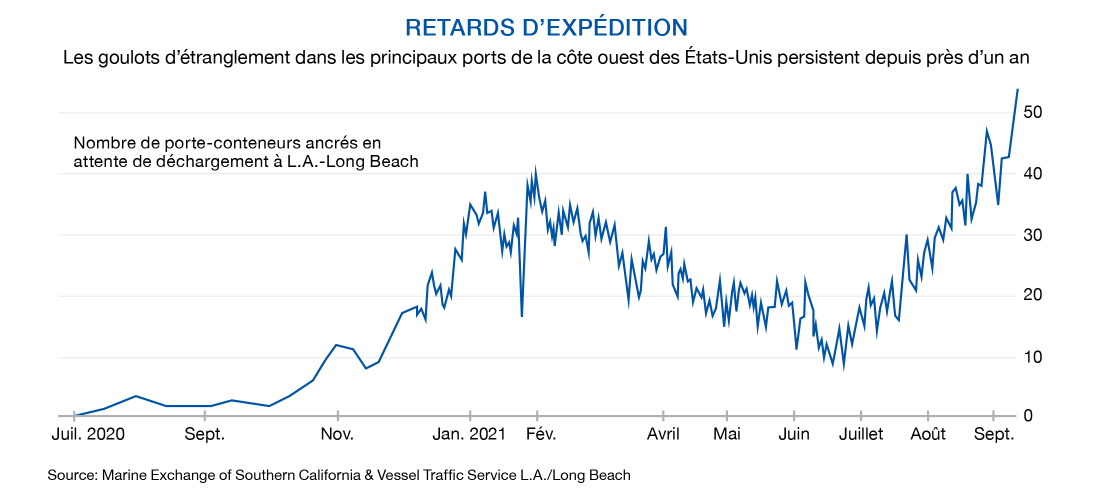

La plus grande perturbation a été dans le secteur de la logistique, impliqué dans le transport des marchandises sur toute la chaîne d’approvisionnement. Des ports jusqu’aux gares de triage et au camionnage, les lignes d’approvisionnement mondiales sont aux prises avec des difficultés, forçant la fermeture d’usines dans les pays en développement. Les tarifs d’expédition des conteneurs de la Chine aux États-Unis ont atteint de nouveaux sommets surpassant les 20 000 $ par conteneur de 40 pieds, en hausse de plus de 500 % par rapport à l’année précédente, et, comme le montre le graphique ci-dessous, les retards au port de Los Angeles ont atteint plus de 8,5 jours, avec plus de 55 navires inactifs, à l’ancre au large.

Une fois déchargés, les conteneurs tournent au ralenti, attendant dans un entrepôt temporaire le camion ou le train qui leur fera quitter le port. À Chicago, les chemins de fer de fret tentent de rattraper leur retard, car les conteneurs arrivent plus rapidement qu’ils ne peuvent être échangés pour le transport ultérieur, ce qui conduit à des empile-ments de conteneurs vides. Les tensions sont exacerbées par les pénuries de main-d’œuvre et d’équipement dans les industries du transport maritime, du camionnage et du rail. Au-delà des problèmes de chaîne d’approvisionne-ment, la politique chinoise devenue plus stricte sur l’effet de levier bancaire et le logement a des effets indésirables alors que le plus grand promoteur immobilier, Evergrande, était confronté à des problèmes de liquidité. La nervosité des marchés est également exacerbée par l’atteinte du plafond de la dette américaine. La fermeture du gouvernement a été évitée en repoussant la date limite d’un mois jusqu’au 3 décembre, mais selon Janet Yellen, secrétaire américaine du Trésor, le gouvernement sera à court d’argent bien avant à moins qu’un accord pour relever ledit plafond ne soit conclu.

SAVIEZ-VOUS QUE ?

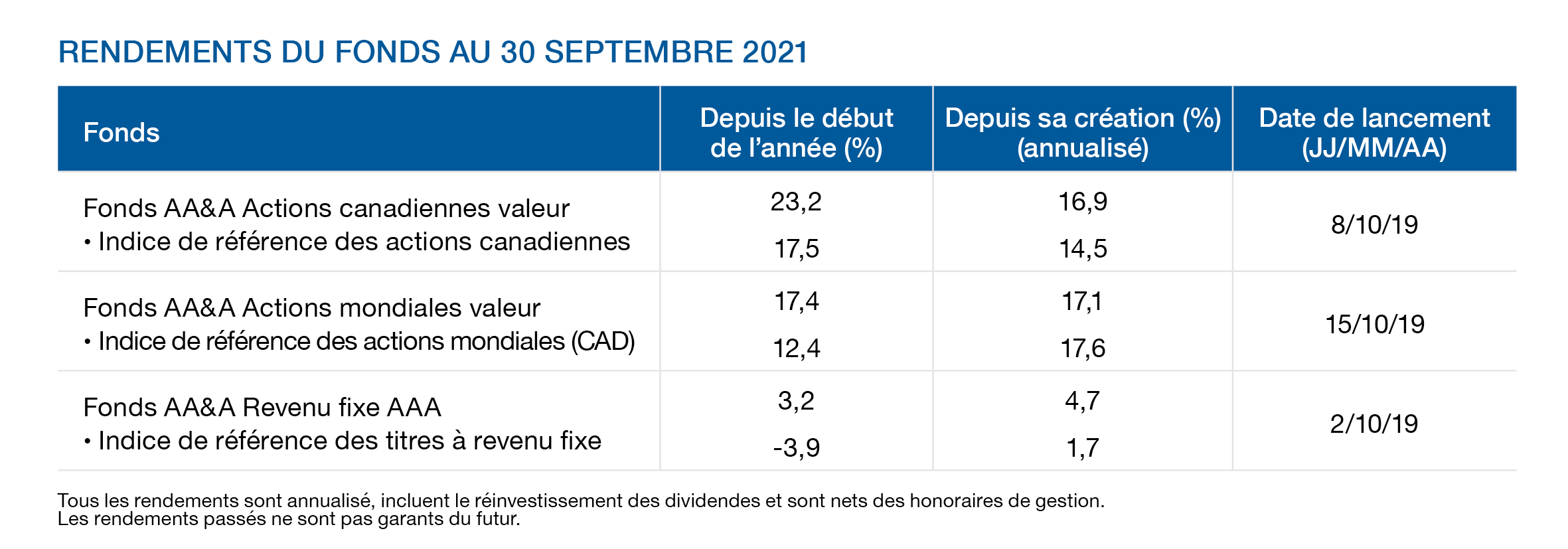

Nos fonds se comportent particulièrement bien depuis leur lancement il y a deux ans. Bien qu’il soit souvent dans l’ombre de nos fonds d’actions, notre fonds de titres à revenu fixe a eu un rendement annuel élevé, en hausse de plus de 4,7 % depuis son lancement, dépassant en moyenne son indice de référence de plus de 3 % par année. Le fonds est composé principalement d’obligations de sociétés et détient un faible pourcentage d’actions privilégiées. Nous maintenons la durée ou la sensibilité du fonds aux mouvements des taux d’intérêt à un niveau assez bas car nous pensons que, bien que les taux puissent se maintenir autour de ces niveaux pendant un certain temps, la tendance globale des taux sera haussière à long terme à mesure que les banques centrales entameront leur processus de normalisation.

Nous avons récemment mené un sondage auprès de nos clients, et nous sommes fiers du niveau de satisfaction global et du taux de réponse élevé (plus de 50 %), bien au-dessus de la fourchette de participation typique de 10 à 20 %. Nous remercions nos clients d’avoir pris le temps de répondre et, comme convenu, nous avons fait un don significatif à la Société canadienne du cancer en leur nom.

Nous tenons également à souligner qu’Allard, Allard & Associés a été l’un des trois experts retenus dans le domaine des services financiers pour participer à la conférence Stratégies PME qui se tiendra du 17 au 18 novembre au Palais des Congrès. S’il vous plaît passez par notre kiosque 822 pour nous saluer si vous assistez à l’événement.

Auteur(s)