Les marchés boursiers dominés par les titres de croissance

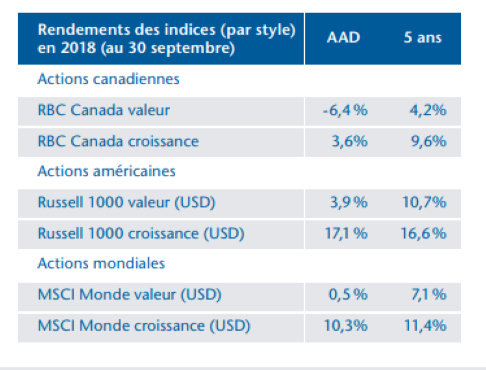

Au cours des dernières années, les titres de croissance ont largement surperformé sur les différentes places boursières de la planète. Cette tendance s’est fortement accentuée depuis le début de l’année en cours.

Au Canada cette année, plus de la moitié des secteurs affichent des rendements négatifs. Le secteur des soins de santé et celui de la technologie de l’information ont été de loin les plus performants au cours des neuf premiers mois de l’année. Les titres de cannabis dont la valeur boursière dépend presque entièrement des attentes de croissance des bénéfices expliquent la surperformance du secteur des soins de santé. Ce sont aussi les fortes attentes de croissance qui ont propulsé certains des titres du secteur de la technologie de l’information.

Ailleurs dans le monde, FAANG (Facebook, Amazon, Apple, Netflix et Google) est l’acronyme consacré pour les titres de croissance qui sont en voie de changer le monde. En ajoutant Microsoft au groupe des FAANG, on explique près du quart du rendement du marché boursier américain des cinq dernières années par ces six titres.

Juxtaposition des styles de gestion

L’univers des gestionnaires de portefeuille est divisé en deux grands groupes, les gestionnaires valeur et les gestionnaires croissance. Pour les définir sommairement, le style valeur est basé sur la recherche d’aubaines - des entreprises qui se transigent moins cher que leur valeur intrinsèque - tandis que le style croissance est basé sur l’investissement dans des entreprises dont les anticipations de croissance des bénéfices sont élevées.

L'approche valeur est-elle encore pertinente ?

Les meilleures histoires boursières proviennent habituellement du style croissance : d’entreprises qui sont parvenues à révolutionner leur secteur d’activité et dont la croissance des bénéfices est parvenue à surpasser les attentes. À l’inverse, les pires histoires boursières nous proviennent également souvent de titres de croissance qui ne sont pas parvenus pas à livrer une croissance des bénéfices à la hauteur des attentes et qui ont conséquemment vu leur valeur boursière chuter.

Bien qu’il soit moins excitant, le style valeur se démarque principalement dans l’adversité - lors des reculs de marché.

En effet, comme le prix payé pour la croissance future est une composante importante de l’évaluation des titres croissance, quand l'économie se contracte et que les attentes de croissance future sont revues à la baisse, les titres de croissance sont typiquement ceux qui subissent les plus imposants reculs lors des corrections boursières. À l’inverse, les titres valeur dont les attentes de croissance sont plus modestes et dont les évaluations boursières sont moins dispendieuses tendent à mieux conserver leur valeur en périodes tumultueuses.

À long terme, sur des cycles complets, le style valeur a historiquement surperformé le style croissance. Au cours des cinq dernières années le style valeur a moins bien fait. L’absence de correction boursière durant la période y est pour quelque chose.

Une des certitudes des marchés boursiers est qu’il y aura des reculs. Comme ils sont presque impossibles à prévoir efficacement, une bonne façon de les atténuer est d’adopter une stratégie basée sur la valeur.

Pour plus de détails et pour les avantages du style valeur par type de client voir Le Point d’avril 2017 (Les bénéfices d’une faible capture de baisses de marché).

Perspectives

Chez Allard, Allard & associés, nous avons la conviction que la meilleure façon d’allier prudence et performance est d’acheter à rabais des titres d’entreprises profitables, solides financièrement et génératrices de flux de trésorerie. C’est l’application soutenue, rigoureuse et disciplinée de cette approche fondamentale basée sur la valeur qui nous permet de garder le cap et de faire fructifier à long terme le capital de nos clients. Nous demeurons d’ailleurs persuadés que l’actionnariat dans des entreprises qui répondent à nos critères contribuera à faire croître vigoureusement et prudemment le patrimoine de nos clients à long terme.

Saviez-vous que ?

Au début de l’année en cours, nous sommes devenus signataires des principes d’investissement responsable (PRI) des Nations Unies. La première étape de cet engagement est l’intégration des facteurs Environnementaux, Sociaux et de Gouvernance (ESG) à notre processus d’investissement. Ceci se veut une bonification à l’approche qui a fait notre succès. En standardisant l’analyse des facteurs ESG dans nos rapports de recherche, nous croyons pouvoir diminuer les risques reliés à ceux-ci dans nos portefeuilles.

Pour plus de détails sur les PRI : https://www.unpri.org/download?ac=1539

Did you know?

ALLARD, ALLARD & ASSOCIÉS IS A UN PRI SIGNATORY

At the beginning of the current year, we became signatories of the United Nations’ Principles for Responsible Investment (PRI).

The first step in this commitment is the integration of Environmental, Social and Governance (ESG) factors into our investment process. This is an addition to the approach that made our success. By standardizing the analysis of ESG factors in our research reports, we believe we can reduce the risks related to these important factors in our portfolios.

For more details on PRI: About the PRI | PRI Web Page | PRI (unpri.org)

Auteur(s)